2024年,手游市场继续向混合变现的模式迈进

编译|DataEye研究院

近日,AppsFlyer发布了《2024年游戏应用市场报告》,其中提到混合变现模式在行业中被采用的比例上升至43%、当广告素材使用UGC时30天留存达到7.5%、安卓CPI上升48%而iOS下降17%等关键数据。

以下报告中提到的2024年的十大市场趋势,由DataEye研究院编译。

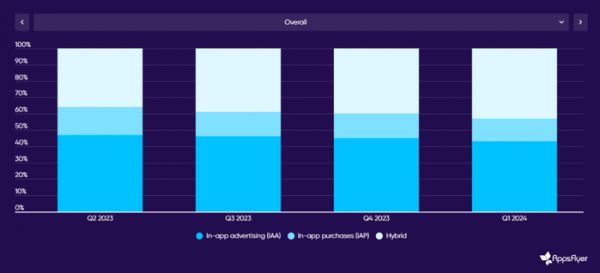

1、混合变现继续流行

2024年,手游市场继续向混合变现的模式迈进。超休闲游戏采用混合变现的比例在短短九个月内从19%上升到26%(+37%)。

中核游戏也紧随其后,采用该模式的RPG游戏的比例从41%上升到51%(+24%),策略游戏从59%上升到66%(+11%),射击游戏从66%上升到73%(+10%)。

总体而言,整个行业采用这种双重收入模式的比例从36%上升到了43%。RPG游戏的IAA增加,IAP下降,而安卓平台的超休闲游戏则出现了IAP下降、IAA上升的趋势。

是什么推动了这一变化?对超休闲游戏而言,苹果的ATT政策让这个利润微薄的游戏类型更难盈利,因为可用的数据更少了。在隐私时代,识别和激活大R用户变得更加困难,这导致了用户获取效率的普遍下降。

中核游戏也因多种原因向混合模式转变。过去两年半内,IAP的增长停滞不前,促使开发者多元化收入来源。此外,广告形式的改进减少了它们的侵扰性,并且更容易被玩家接受,不再对留存率构成重大影响。

采用不同变现模式的应用市场占比

采用不同变现模式的应用市场占比

2、休闲游戏领跑市场

首先,休闲游戏的NOI(非自然安装量)在大多数类别中都在上升。与此同时,超休闲和中核游戏NOI正在下降:2024年上半年超休闲游戏在安卓平台同比下降了5%,iOS平台下降了15%。RPG、策略和射击游戏在这两个平台上也面临显著的同比下降。

广告支出趋势也印证了这一点,休闲游戏所获的投入有所增加,在一些品类上实现了跨平台的增长:如消除游戏(安卓平台增长13%),动作游戏(iOS平台增长18%),模拟游戏(安卓平台上增长25%),桌面游戏(iOS平台上增长了29%)。

iOS特定类别(如体育和益智游戏)的广告支出也大幅增加。相比之下,超休闲和中核游戏的广告支出有所减少,尤其是在iOS平台上,超休闲游戏的广告支出同比下降了34%,中核游戏类别如RPG则大幅下降了35%。

超休闲游戏与休闲游戏相比表现滞后的现象表明,游戏行业正在转向更加吸引人且复杂的休闲游戏体验。这变化来自一种新型混合休闲游戏的推动,这些游戏融合了休闲和中核游戏的元素,找到了“中间地带”,通过将休闲游戏的简单性与中核游戏的深度相结合,吸引更广泛的受众。行业人士认为,这一趋势表明游戏分类正在细化,受多样化的游戏玩法和收入策略驱动。

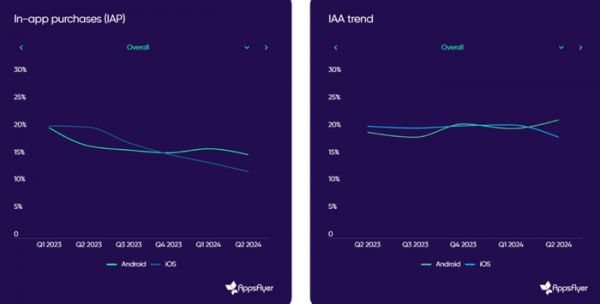

3、IAP下降,IAA上升

整体来看,2024年Q2的IAA相比2023年Q2增长了4%。安卓平台的IAA增长了12%,而iOS平台则下降了10%。从年同比来看,整体增长了3%,其中Android增长7%,而iOS下降4%。

安卓平台的IAA增长主要由超休闲、益智和模拟类游戏带动。超休闲游戏在2024年Q2增长了5%(同比增长10%),但iOS平台则下降了21%(同比下降13%)。但有一些品类的IAA则整体下降,消除类游戏在2024年Q2的IAA在安卓平台下降了19%,在iOS平台下降了15%。

相比之下,IAP收入总体下降,Android平台下降了15%,而iOS平台则下降了更显著的35%。这一下降主要集中在RPG(安卓下降19%,iOS下降29%)、模拟类游戏(安卓下降57%,iOS下降19%)和iOS平台的博彩类游戏(下降38%)。

尽管如此,一些类别的IAP收入有所提升:消除类游戏(Android增长9%,iOS增长25%)、安卓平台的益智类游戏(增长80%),以及iOS平台的射击类游戏(增长67%)。

最后,混合变现模式在iOS平台的普及率增加了30%。这一趋势在iOS平台的博彩类游戏中也有所体现,尽管它们的IAA和IAP都在下降,但混合应用的比例仍然增加了30%。

IAP和IAA趋势

IAP和IAA趋势

4、对于IAP,首周至关重要

第一周往往是IAP的关键时期,这再次凸显了早期用户参与度的重要性。尽管如此,转化率始终是一个挑战,因为大多数手游玩家并不愿意打开他们的数字钱包,通常只有不到5%的用户会进行消费。当然,像RPG这种IAP更为重要的游戏类型,往往拥有更高比例的付费用户。

这也是为什么时机很关键,游戏上线的第一周往往会有很多动作。在iOS平台上,消费狂潮开始得很快。第一次付费在第2天左右下降,占所有消费者的四分之一;到第3天,又有17%的用户加入这一行列,每天都有新的消费者加入——但速度在下降。随着时间推移,购买速度继续放缓。第三次付费通常发生在第5天左右,成为购买热潮减退前的最后一波高潮。

对于某些类别来说,下降幅度甚至更大。以博彩类游戏为例,到了第2天,几乎三分之一(29%)的消费者已经下注,进行了首次购买。

5、在iOS挑战下获取大R用户越来越难

吸引大R用户——尤其是在iOS平台——变得越来越具有挑战性。在手游中那2-5%的高消费大R玩家是游戏收入主力,他们的贡献一般能超过游戏收入的50%。

然而,与2023年相比,上一季度来自大R用户的收入有所下降。这一趋势在iOS平台上尤为显著,北美地区来自大R用户的收入份额从2023年Q1的34%下降到2024年Q1的27%,减少了12%。相反,安卓平台的情况则较为稳定,甚至略有增长,北美地区大R用户的收入份额从34%上升到35%。

从地区来看,大R用户的行为差异很大——尽管发达市场与发展中市场之间通常没有太大区别。在非洲、东南亚和印度,最大消费群体(占总用户的2%至10%)贡献了更大比例的收入,东南亚的这一比例甚至高达38%。这些市场非常具有吸引力,是大R用户投资的热门区域。相比之下,东欧的大R用户只贡献了29%的收入。北美地区处于中间水平,大R用户贡献了该地区31%的收入。

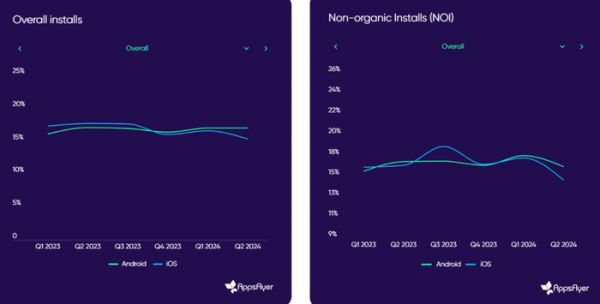

6、iOS安装量下降,安卓表现亮眼

2024年上半年的用户增长情况喜忧参半。安卓平台总体安装量和NOI同比增长了3%,而iOS则出现了下降,整体下降了9%,NOI下降了2%。

iOS的下降在某些游戏类型中尤为明显。超休闲游戏遭遇了明显打击,总体安装量和NOI均下降了15%。有趣的是,这一下降趋势在Android平台上也有所体现,超休闲游戏的NOI下降了5%,总体安装量下降了9%。中核游戏在iOS平台上也面临困境,RPG游戏的安装量下降了36%,NOI降了25%;而策略游戏的安装量下降了15%,NOI则大幅下降了48%。

另一方面,安卓平台的一些领域表现亮眼。博彩类游戏的总体安装量上涨了64%,NOI增长了2%;模拟类游戏表现良好,NOI上涨了22%,安装量增长了9%;射击类游戏也在上升,NOI增长了33%,安装量增加了27%。

有趣的是,我们在第一季度观察到的趋势往往在第二季度会加速。年初观察到的模式随着时间的推移变得更加明显,这些趋势将会如何演变值得密切关注。

总安装量和非自然安装量趋势

总安装量和非自然安装量趋势

7、iOS上的宾果和数独游戏正在增长

iOS和安卓平台上的NOI更多的细微变化。

在iOS平台的各类超休闲细分类别中,赛车类、体育类和合成类游戏的NOI同比增长最为显著,吸引了大量用户兴趣并推动了安装量。然而,IO类和模拟类游戏表现不佳,表明玩家偏好发生了变化。

博彩类游戏中的宾果游戏表现出强劲的NOI增长,但RPG和策略游戏表现则参差不齐,没有一个细分品类明显领先。涂色游戏的NOI显著上升,凭借其具有吸引力和创意的玩法吸引了众多用户。

在安卓平台,益智类游戏成为超休闲类别中的大赢家,推动了NOI的大幅增长。然而合并类、IO类和音乐类游戏未能引发用户兴趣。在益智类游戏中,数独游戏表现尤为出色,安装量显著增加。在RPG类别中,动作RPG遥遥领先,NOI表现出色,而策略类游戏则有所下滑。模拟类游戏表现良好,其中驾驶类游戏在NOI增长方面位居榜首。

不同平台和品类的非自然安装量同比增长

不同平台和品类的非自然安装量同比增长

8、iOS在亚洲的NOI下降,而安卓在全球表现强劲

总体来看,今年全球市场表现良好。整体趋势显示NOI稳定增长,尤其是在两大平台的主要市场。尽管iOS在部分地区遇到了挑战,安卓却在所有主要经济体中展现出强劲表现。

作为全球最大的iOS市场,美国的同比增长虽仅为1%,但依然稳定。欧洲市场表现更为出色,英国和德国的NOI分别增长了9%和14%。然而,部分亚洲市场面临阻力,韩国的安装量大幅下降了39%,澳大利亚和日本也分别下降了15%和11%。值得注意的是,作为一个备受关注的市场,墨西哥取得了21%的增长。

相比之下,安卓平台在所有主要市场均呈现出积极趋势。菲律宾以26%的增幅领跑,其次是日本(16%)和印尼(13%)。印度保持了稳定的2%增长。英国和美国的NOI分别增长了18%和5%。值得一提的是,Android的主要市场中没有出现显著的下降趋势。

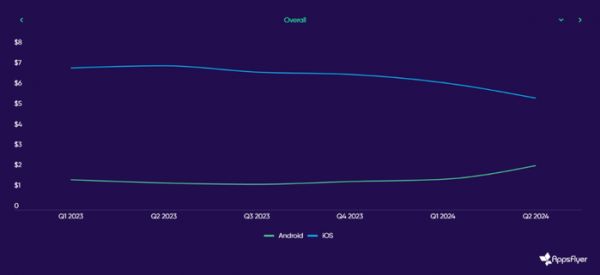

9、iOS每次安装成本下降,消除类游戏引领广告支出

2023年,移动游戏吸引了总计290亿美元的应用安装广告支出。美国在游戏广告支出方面继续以巨大优势领先,作为全球最大的移动市场,美国在iOS平台上的广告支出达到了66亿美元,安卓平台为55亿美元,远超排名靠后的10个市场总和。亚洲市场中,日本紧随其后,iOS广告支出为18亿美元,安卓为12亿美元,韩国则排名第三。(*以上不计算中国市场)

欧洲最大的市场英国、德国和法国位列其后。从游戏类型来看,消除类游戏和中核类游戏(如策略和RPG)带来了最多的安装量。

2023年的一个重要趋势是全球安卓和iOS平台之间的媒体投放成本发生了变化。iOS的媒体成本下降,而安卓的成本则有所上涨。这一趋势在超休闲、模拟、消除和益智类游戏等类别中尤为明显。

iOS媒体成本的变化可以追溯到2022年末,当时由于苹果的ATT政策导致广告定向效率下降,用户级数据大幅减少,价格出现了短期飙升。随着潜在用户的减少,供需关系推高了媒体价格。然而,近期的下降表明大型媒体网络已经适应了新的环境,并在定向广告方面变得更加高效。

全球CPI趋势

全球CPI趋势

10、解锁成功素材创意组合的关键

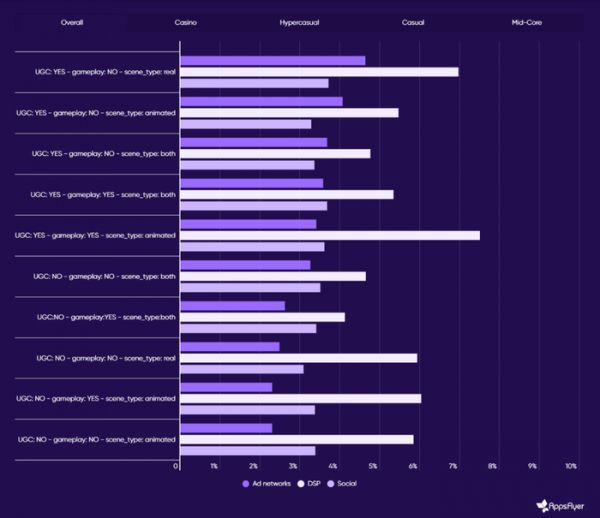

那么,哪种类型的广告创意表现最佳呢?事实证明,UGC是提高留存率的秘密武器,适用于各种广告网络、需求方平台和社交渠道。这一点在中核、休闲和超休闲游戏类别中尤为显著,博彩游戏是个例外。UGC素材的魅力在于它建立的信任感。当用户看到由真人创作的内容时,他们更可能去安装和参与应用。

然而,尽管UGC是关键,你的广告仍需要适当的辅助元素来发挥最大作用。在超休闲游戏中,真人和动画场景都明显提高了社交渠道和广告网络的留存率,尽管游戏本身的画面达不到同样的效果。所以是UGC与真人或动画场景的搭配是最佳组合。

对于中核游戏,最好的效果来自于UGC、游戏画面以及真人和动画场景的组合。这种混合方式在社交渠道和广告网络上都表现出色。

而休闲游戏则需要更多的精细调整。在广告网络中,UGC、游戏画面和真人场景的结合可以带来最高的留存率。在需求方平台中,动画场景则是最佳选择。而在社交渠道,UGC、游戏画面和动画场景的三重组合表现最佳。

不同素材创意组合的30天留存率

不同素材创意组合的30天留存率

海量资讯、精准解读,尽在新浪财经APP

相关知识

手游变现分析报告:内购和广告哪个ROI回报最高?

2024年手游行业市场未来发展前景分析 手游市场呈现出稳步增长的态势

2024年手游市场分析报告

[广大大]:游戏行业:2023年全球手游营销与变现趋势白皮书

2024年全球手游市场规模预计突破987亿美元,中国继续引领

手游如何挣钱,手游赚钱术:从多元化营销到多样化变现

2024年手游变现趋势:五大创新策略引领新方向

2024年全球手游市场大爆发:中国347亿美元领跑,趋势与前景分析

2024年手游行业市场现状调研分析及未来市场发展趋势

TopOn《2023年全球手游广告变现报告》最新发布!

推荐资讯

- 1老六爱找茬美女的烦恼怎么过- 5075

- 2博德之门3黄金雏龙法杖怎么得 4909

- 3《大侠立志传》剿灭摸金门任务 4370

- 4代号破晓官方正版角色介绍 4062

- 5赛马娘锻炼到底的伙伴支援卡事 3850

- 6闪烁之光11月兑换码大全20 3825

- 7原神原海异种刷怪路线-原神原 3592

- 8爆梗找茬王厕所特工怎么通关- 3590

- 9《我的世界》领地删除指令是什 3549

- 10原神开局星落湖怎么出去 原神 3469